JAKARTA-Menteri Keuangan Sri Mulyani Indrawati untuk kali pertama dalam sejarah Indonesia menerbitkan Surat Utang Negara (SUN) bertenor sangat panjang, yakni mencapai 50 tahun. SUN itu diterbitkan guna memenuhi kebutuhan pembiayaan anggaran, termasuk untuk menghadapi wabah virus corona (Covid-19).

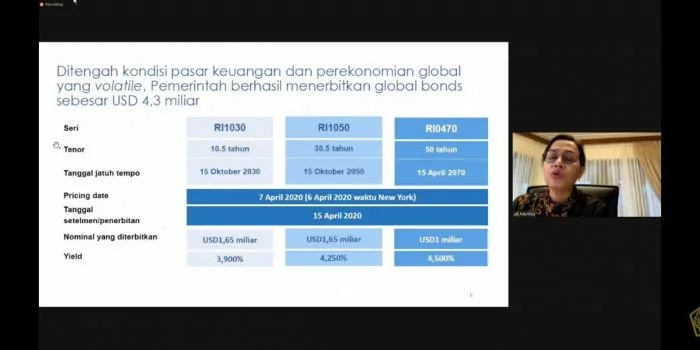

Pada awal pekan lalu, 6 April 2020, Sri menerbitkan SUN dengan tiga seri berdenominasi dolar AS, yakni seri RI1030, RI1050 dan RI0470. Total nominal yang berhasil diraup sebesar US$4,3 miliar, terdiri dari masing-masing US$1,65 miliar tenor 10,5 tahun, US$1,65 miliar tenor 30,5 tahun dan US$1 miliar untuk 50 tahun.

“Sesuai dengan kewenangan yang diberikan oleh Undang-Undang No. 24 Tahun 2002 tentang Surat Utang Negara, Menteri Keuangan menetapkan hasil transaksi penjualan SUN dalam valuta asing,” kata Kepala Biro Komunikasi dan Layanan Informasi Kementerian Keuangan Rahayu Puspasari dikutip dari keterangannya, Rabu, 8 April 2020.

Baca Juga:Mencermati Penerbitan Global Bond Dan Kerjasama The Fed ASDian Sastrowardoyo Duet Virtual dengan Yura Yunita Trending Twitter

Pembiayaan APBN melalui mekanisme pasar, kata Rahayu, merupakan upaya Pemerintah untuk tetap menjalankan kebijakan fiskal secara kredibel, disiplin, dan berkelanjutan di tengah kondisi perekonomian global yang bergejolak, terutama seperti saat ini yang disebabkan wabah Covid-19.

Di sisi lain, menurut dia, juga menggambarkan kebijakan fiskal yang responsif untuk mendukung tiga program prioritas pemerintah dalam penanganan Covid-19, yaitu penanganan masalah kesehatan, penyediaan jaring pengaman sosial, serta dukungan terhadap dunia usaha terutama UMKM.

“Pada transaksi kali ini, Pemerintah melakukan penerbitan tenor 50 tahun untuk pertama kalinya setelah mempertimbangkan preferensi investor global bonds pada tenor yang sangat panjang, sekaligus untuk menyeimbangkan kurva jatuh tempo SUN dan menciptakan acuan tenor baru bagi Indonesia,” katanya.

Dengan total penerbitan US$4,3 miliar, Rahayu mengatakan, nominal itu menjadi yang terbesar sepanjang penerbitan USD Bonds. Transaksi tersebut juga memperlihatkan kemampuan pemerintah untuk memanfaatkan peluang penerbitan dengan baik.

“Pada transaksi USD Bonds kali ini, yield yang dicapai untuk tenor 10,5 tahun, 30,5 tahun dan 50 tahun ini masing-masing adalah 3,9 persen, 4,25 persen dan 4,5 persen. Yield ketiga tenor tersebut masing-masing lebih ketat 25 bps, 30 bps dan 40 bps dari level initial price guidance,” katanya. (*)